엄청 미친 실적 나왔네요 ㄷㄷ 역시 고성장하는 회사. 피터린치 형이 엄청 좋아할 종목인거 같아요. 매크로 신경안쓰고 주변에서 흔히 볼 수 있으며 고성장하는 그런..ㅋㅋㅋ

부채가 좀 많고 PSR 종목 중 하나라 고성장하는 종목임은 분명히 알았지만 선뜻 손이 안나간 것도 사실 ㅠ

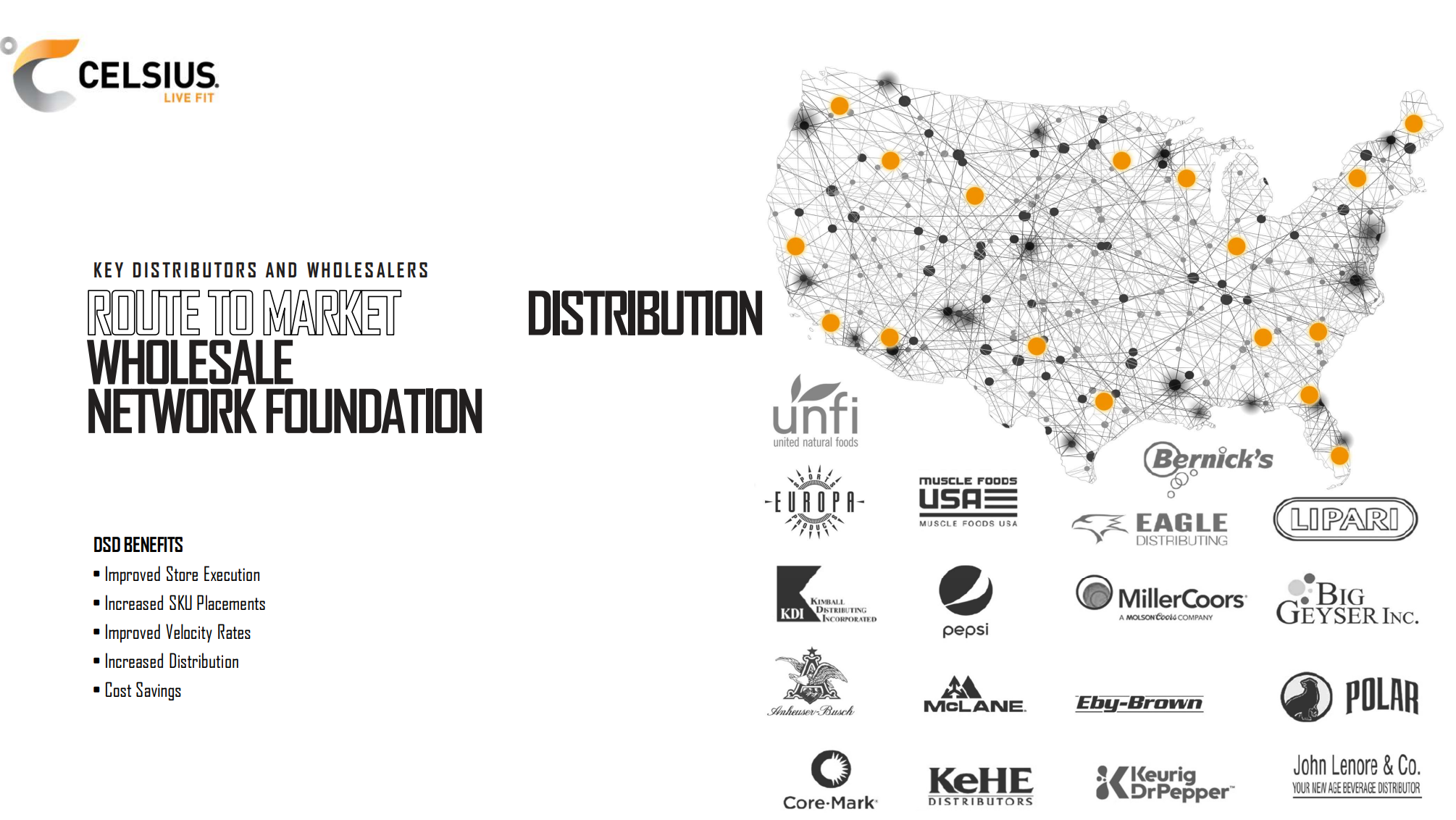

지난 분기에는 원자재 급등으로 음료 제조용 원재료 조달 및 알루미늄 캔 이슈가 있었는데 외주 가공과 장기 계약을 통해 잘 탈피해갔고. 그와 동시에 영업망 확대(판매처 증가) 및 DSD 등 직유통망도 구축하면서 마진을 잘 방어했죠.

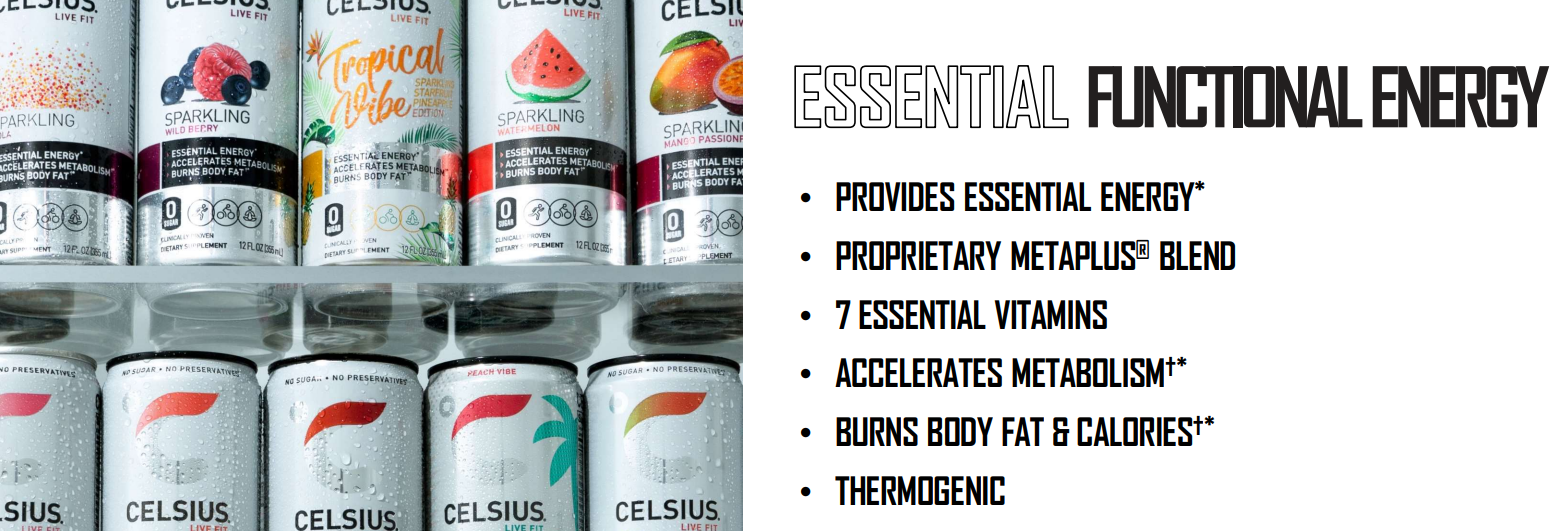

2분기에는 또 미국의 경기침체 우려와도 맞물려서 필수소비재가 아닌만큼 매출이 좀 부진하지않을까도 생각했는데 여지없이 틀렸습니다. 저는 주기적으로 CELH 사먹는데요. 효과가 좋고 아주 만족스러워요.

하지만 사드셔보시면 알겠지만 핫식스랑은 당연히 게임도 안되고 몬스터드링크나 레드불보다도 비쌉니다. 그럼에도 불구하고 미국소비자들은 저와 같은 이유(?)로 여전히 사먹고 입소문을 내면서 신규고객도 많이 땡겨온거 같네요 ㅎㅎ

지금 가격이면 작년 말 내부자들 엄청 팔고 나갔을 때 가격과 비슷한데 후회하진않나 모르겠습니다.ㅋㅋ

그리고 2분기엔 펩시의 투자 이야기가 돌면서 급등했었는데요. IR 자료엔 과연 어떤 이야기와 숫자들이 있을지 흥미 진진하네요 ㅎㅎ

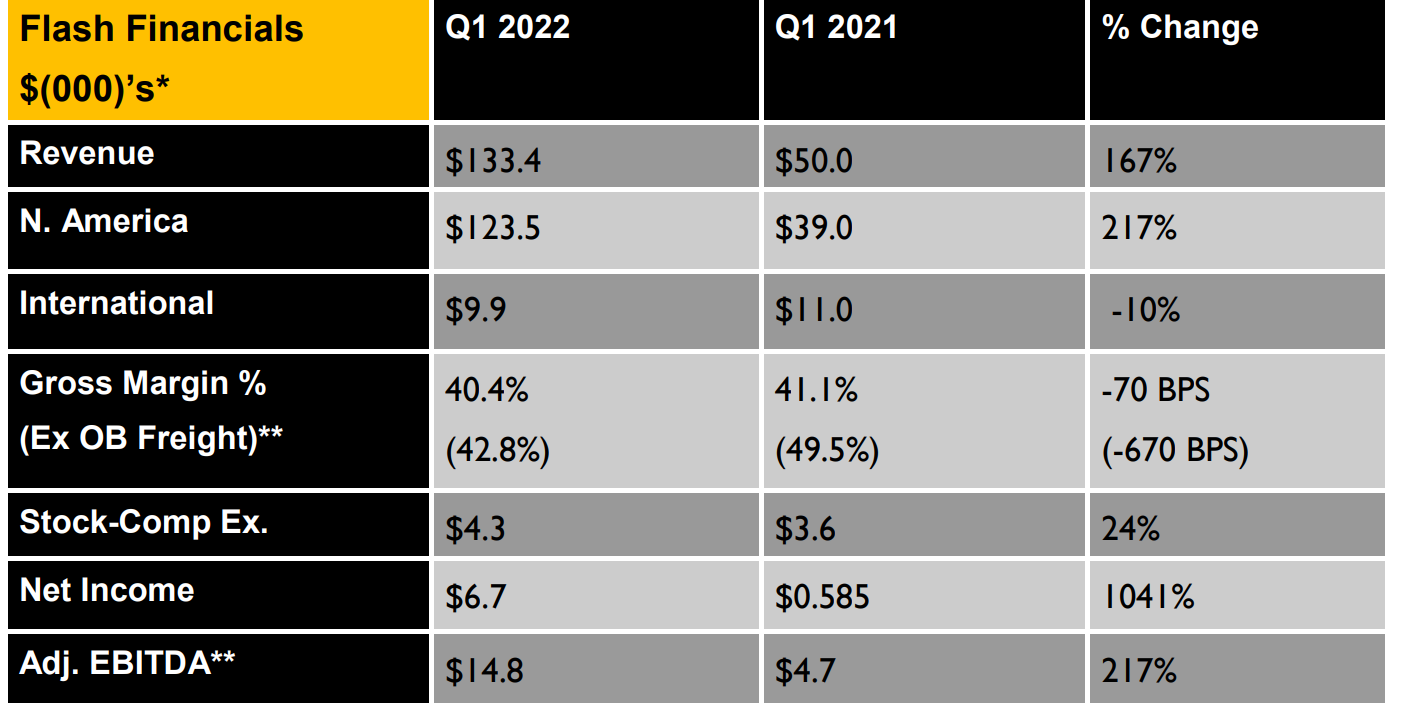

1. 하이라이트

- YoY로는 모든 부분에서 말할 것도 없이 증가. 넷인컴에서 YoY 및 반기별 증가는 심지어 1000% ㄷㄷ 지난 분기에이어 또다시..

- 다만 GPM이 좀 까진거는 아쉬운 것은 사실이네요. 원재료, 물류이슈 이런 부분이겠죠. 10-Q 뒤져봤는데 눈이 빠지겠네여..

- 레베뉴도 137% YoY 증가했는데 국내(미국)의 171% 성장이 주 요인입니다. 역시 DSD가 핵심인데 208%나 늘은 것이 주효했네요.

- 반면 인터네셔널은 거의 늘지 못했네요. 중국에서의 로얄티 포함입니다. 인터네셔널은 매크로 이슈때문에 당장에 급성장은 힘들수도 있겠습니다.

- 하지만 이젠 달라질 수도요. 펩시의 유통망에 들어가니깐요 ㅎㅎ

2. 디테일

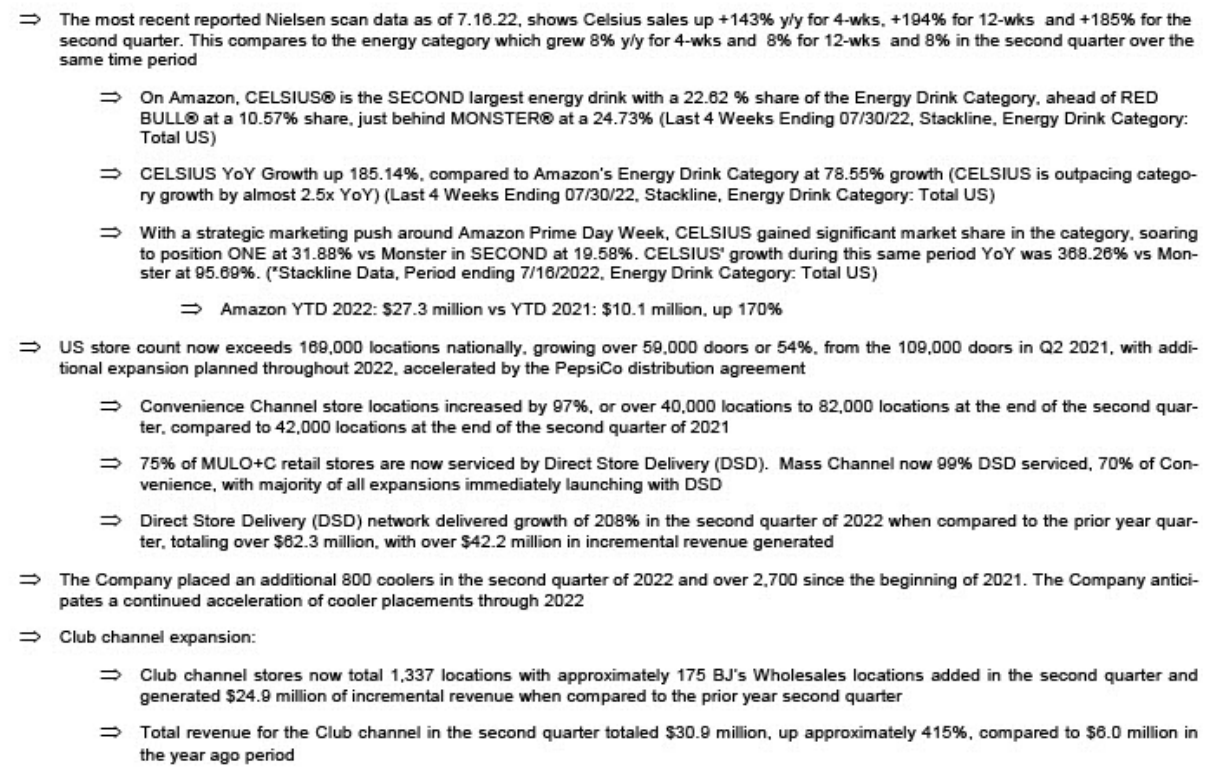

- 다른 에너지 드링크 대비 압도적 성장률. 8% vs 143% YoY / 8% vs 194% 12wks.

- 아마존 에너지드링크 부분 여전히 몬스터드링크에 이어 2등이네요. 그러나 1Q에 양 사간 6.5% 격차였는데 이번엔 2.1%로 좁혀졌습니다!!!! 레드불은 한 분기동안 1% 감소했고요.

- 아마존 내 에너지 드링크 부분 78.55% 상승할 동안 셀시어스는 185%나 성장했네요. 캐리 쌉지렸네요. 심지어 아마존 프라임때는 몬스터를 이기기도했습니다.

- 미국 내 상점은 17만개 가량 깔렸고 YoY로 54% 증가했습니다. 1Q에는 14만개로 3만개 늘었네요. 이젠 펩시 유통망에 포함되며 더 많은 확장이 기대.

- 편의점은 97% 성장, Grocery(MULO)의 75%가 DSD를 사용한다네요. 아주 긍정적입니다. Mass는 99%, 편의점은 70%.

- DSD는 208% 성장했습니다.

- 800개의 전용 쿨러(매대)가 증가했고 2022년 내내 증가속도는 가속화될 것입니다.

- 클럽(샘스클럽)도 1337 지역에 위치하고 매출도 415%나 늘었습니다. 도대체 이 회사는 한자리수 증가보다 세자리수 증가가 훨씬 흔합니다 ㄷㄷ 이런 엄청난회사를 쫄아가지고 아오 ㅠㅠ 하지만 아직 늦지않았다고 보고요ㅋㅋ

3. 펩시

- IR 자료 화질이 영안좋네요 ㅠ

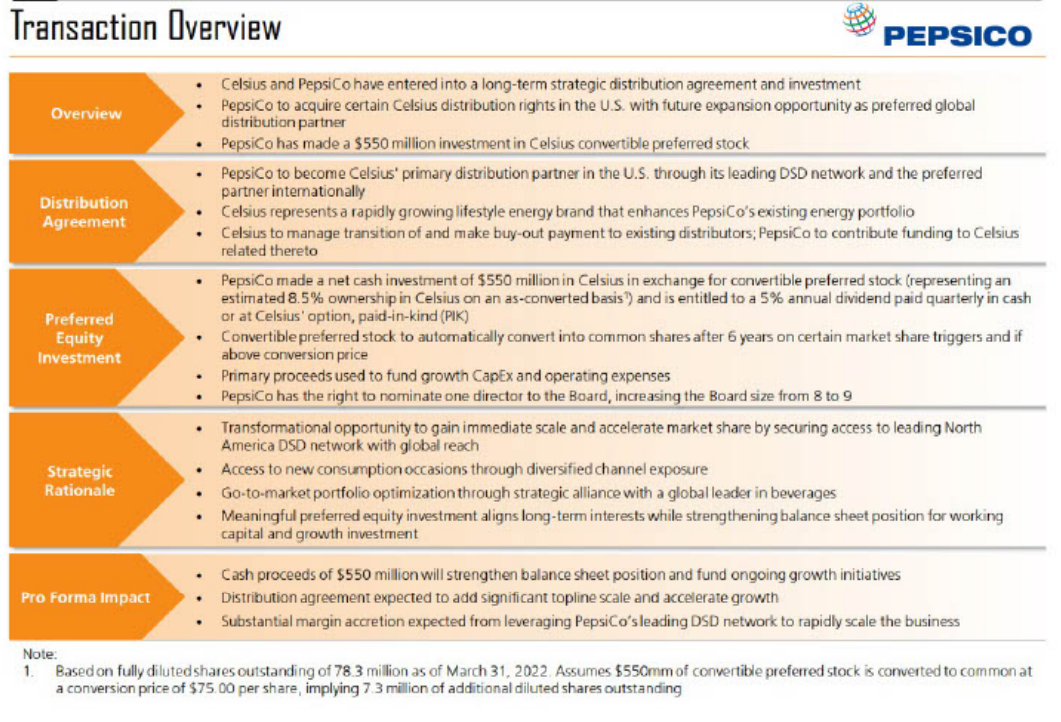

- 펩시가 셀시우스 전환 우선주 8.5% 지분 취득에 5억5000만 달러 투자했습니다. 5% 배당. 6년 후 주식 전환 권리.

- 이로서 펩시는 셀시우스의 미국 내 유통 권한 뿐만아니라 글로벌 파트너로 동반 성장할 계획입니다.

- 펩시콜라는 자체 DSD Network 통해 미국 내 셀시우스 유통에 주요 공헌을하고 국제 유통 파트너로 선호될 예정.

- 셀시우스는 급성장하는 에너지 드링크 섹터에서 펩시의 한 포트폴리오를 담당할 예정.

- 셀시우스는 기존 유통업자들에게 바이아웃 페이와 전환을 담당하고 펩시는 자금을 투하할 예정.

- 즉각적으로 큰 스케일의 기회를 얻고 북미에서 M/S 증가와 더불어 글로벌 접근 가속화

- 다양한 채널의 노출로 소비 증진 기대.

- 포트폴리오 최적화. 음료에서 글로벌 리더가 되면서.

- 투자금은 재무재표 강화와 진행중인 성장 혁신의 자금에 쓰일 예정.

- 펩시의 유통망 활용은 신속한 비즈니스의 성장과 탑라인의 중요한 성장이 기대됨.

Fieldly에 따르면 PepsiCo 거래로 인해 "기존 소매업체 모두에 상당한 단기 추가 선반 공간이 있을 뿐만 아니라 미국의 상당 부분을 차지하는 독립 소매업체 내에서 새로운 확장"이 이루어지게 될 것입니다.

https://www.cnbc.com/2022/08/01/pepsico-takes-550-million-stake-in-energy-drink-maker-celsius-.html

4. 잡설 (호재와 악재)

서두에 말했듯 엄청난 성장세에 의심을 걷지 못해 큰 돈을 벌 기회를 날렸음 ㅠ

앞서 말한 매크로 이슈 외에도 작년에 회계 조작 관련 이슈가 터졌는데 아직도 어떤 해결 소식이 들리진 않고 있기도 하고요. 물론 회계 이슈는 사실 크게 유의미한 수준은 아니지만 미국의 증권거래소는 이런 부분에 엄벌을 하는 거라 예단했고 그런 사례도 종종봐서 예측이 안됐기 때문도 있음. 혹시 소송 관련해서 소식 아시는 분 있으면 공유 바랍니다...

2022.03.27 - [셀시우스홀딩스(CELH)] - CELH - 21년 사업보고서 업뎃 및 최근 소식

그런데 펩시와 협업 이야기가 나오기 한.. 2주?? 그정도 전부터는 어느 새 소송이야기가 안나오고있었습니다. 일이 해결됐나 싶었지만 전혀 새로운 뉴스는 찾을 수 없었습니다. 그러고 잊고 있다가 펩시와 협업 소식이 들리면서 주가는 날라갔음..ㅠ

아무튼 이제 막 성장하는 회사이기에 지금사도 먹을 파이는 한참 남았다고 보긴한다만.. 여전히 매크로와 같은 이슈는 선뜻 손이 안나가는 것도 사실. 왜냐하면 2분기까지는 미국의 가계 저축이 높았고 고용률도 높아서 소득단에서 괜찮아 서비스업이 꽤나 괜찮았기 때문. 앞으로는 반전의 계기가 나올 요소들이 많이 보이고.

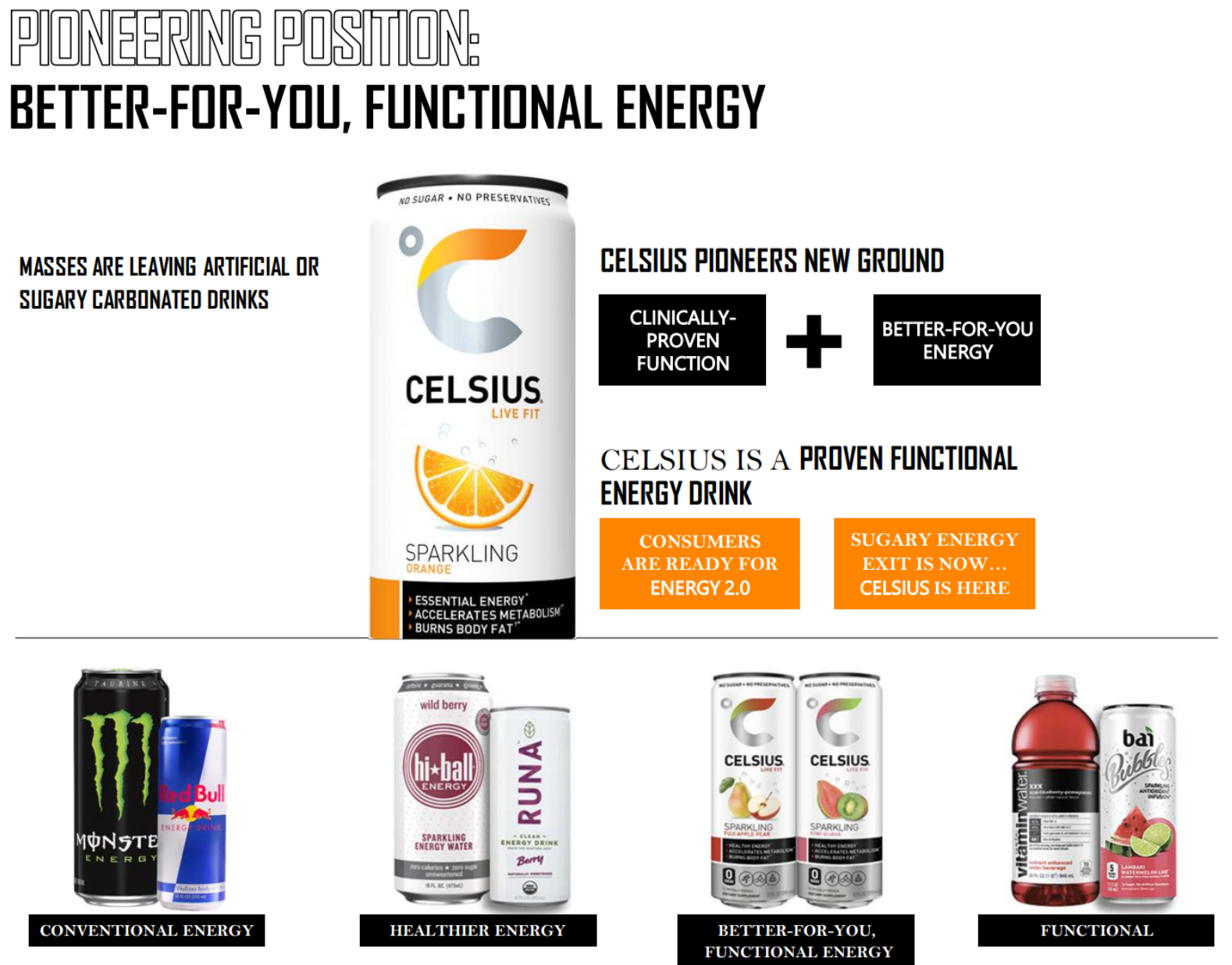

세계적으로 건강 이슈가 늘어남에 따라 선진국을 필두로 탄산과 설탕을 줄이는 것이 대세가 되어가고 있죠. 따라서 펩시든 코카콜라든 제로 칼로리, 비타민 음료 등등 포트폴리오를 다변화하고 있다. 셀시우스도 그에 합당한 아이템임. 또한 펩시에 한 포트폴리오에 들어갔다는 자체만으로도 상당한 광고 효과, 파급 효과가 있을 것이라 기대합니다.

문제는 지금 유럽의 이슈가 너무 심각ㅠㅠ. 어차피 셀시우스는 사실상 미국 내수 기업이니깐 큰 문제는 안됐음. 1분기까지는 IR 자료에 인터네셔널 파트가있었는데 이번 분기엔 빠졌는 것도 매크로 이슈 덕이 아닌 가 싶음.

아무튼 펩시를 등에 업었다는 것은 이제 본격적으로 판매를 세계로 뻗치겠다는 것인데 타이밍이 좀 안좋긴 합니다. 과연 셀시우스가(비쌈) 코카콜라처럼 반쯤 필수소비재 포지션으로 갈 수 있을까? 유럽은 레드불의 본 고장이기도 한데..

아시아에서도 먹을 파이가 많이 남은 것도 긍정적! 중국은 예전에 진출했다 한번 당하고 로얄티를 받아먹는 구조로 바뀌었고 한국이나 일본에선 아직 셀시우스를 아는 사람은 거의 없습니다. 편의점, 백화점, 마트 등에 진열대에 없는 것은 당연합니다. 종종 트렌드 검색이나 네이버에 인터넷 광고를 보는데 처참하죠. 핫식스나 몬스터드링크한테 밀릴 음료가 전혀아닌데 PR이 너무 약합니다. 헬스 유튜버 김계란 등 여러 파급효과가 좋은 채널로의 홍보도 이젠 펩시를 업고 진행할 수 있을 것이기에 기대가 되네요.

크록스의 사례가 있습니다. 미국에서 히트치고 한국에 넘어와 히트칠 땐 이미 차트는 저 위로 날라간 후였고요. 따라서 매크로 이슈를 감안해서 시기와 비중을 조절해가며 투자하고 한국, 유럽에서 흔히 볼 수 있을 그때 쯤 매도를 고려해보면 어떨까 싶네여.. 몬스터 베버리지의 그 떡상을 셀시어스가 재현해주길!!!

'기업 > 셀시우스홀딩스(CELH)' 카테고리의 다른 글

| Celsius Holding(CELH) 22.1Q 실적 (0) | 2022.05.14 |

|---|---|

| CELH - 21년 사업보고서 업뎃 및 최근 소식 (0) | 2022.03.27 |

| 살빠지는 음료 회사 셀시우스홀딩스(CELH) - 21년 결산 IR (10-k) (0) | 2022.03.02 |

| CELH - 존버는 쓰고 열매는 달다~~ (0) | 2022.02.16 |

| 스파클링 망고 - 드디어 편의점 입점 ㅠㅠ (0) | 2022.01.29 |